Schritt 1

Prüfen Sie, ob die Forderung berechtigt ist!

Wichtig ist zunächst zu klären, ob die Forderung überhaupt berechtigt ist. Nutzen Sie hierfür unseren Inkasso-Check.

Falls Sie eine Ratenzahlung vorschnell unterschreiben, um keinen Schufa-Eintrag zu riskieren, kann dies als Anerkennung der Forderung gewertet werden. Wenn sich später herausstellt, dass die Forderung unberechtigt ist, können Sie sich dagegen viel schwerer zur Wehr setzen. Sie sollten daher nie vorschnell unterschreiben, sondern dem Inkassounternehmen besser mitteilen, dass Sie für eine Prüfung Zeit, zum Beispiel 2 Wochen, benötigen.

Sollte feststehen, dass Sie tatsächlich Schulden haben und stimmt auch die Höhe der Forderung, müssen Sie Ihre Schulden bezahlen. Zahlen Sie besser alles auf einmal und verzichten Sie, wenn möglich, auf eine Ratenzahlung. Denn Kosten für Ratenzahlungsvereinbarungen und Zinsen treiben die Schulden nur in die Höhe.

Sie wollen oder müssen in Raten zahlen? Geben Sie auf keinen Fall Informationen über sich heraus (wie z. B. zu Ihrer Arbeit, Versicherungen, Familienverhältnissen, Kontonummern etc.) Dazu sind Sie nicht verpflichtet. Hier wird häufig danach gefragt, wer Ihr Arbeitgebender ist, bei welcher Bank Sie Ihr Konto haben oder welche Leistungen Sie beziehen. Die Fragen dienen dem Zweck, eine Pfändung gegen Sie durchführen zu können. Da Sie nicht verpflichtet sind, die Angaben zu machen, sollten Sie dies auch vermeiden.

Schritt 2 (optional)

Überprüfen Sie die Kosten für die Ratenzahlung

Das Inkassounternehmen berechnet für die Ratenzahlung in der Regel sowohl Zinsen als auch zusätzliche Kosten, die sogenannten Einigungskosten. Diese sind grundsätzlich erlaubt, wenn sie mit dem Inkassounternehmen vertraglich vereinbart wurden.

Gut zu wissen: Das Inkassounternehmen muss Sie vor Abschluss der Ratenzahlungsvereinbarung in Textform auf die zusätzlichen Kosten hinweisen. Kommt es dieser Informationspflicht nicht nach, können Sie den Verstoß bei der zuständigen Aufsichtsbehörde melden.

Rechenbeispiel: Schulden Sie bis zu 500 Euro, müssen Sie nicht mehr als 41,16 Euro für die Ratenzahlungsvereinbarung zahlen. Schulden Sie höhere Beträge, kann auch der Kostensatz für die Ratenzahlung steigen.

Höhe der Raten

Bei der Höhe der Raten ist viel Augenmaß gefragt: Bieten Sie zu hohe Raten an, um Ihre Schulden schneller abzuzahlen, kann es passieren, dass Sie bei plötzlichen Schwierigkeiten, etwa, wenn die Waschmaschine kaputt geht und Sie eine neue kaufen müssen, die Raten nicht mehr zahlen können. Das Inkassounternehmen kann dann die Ratenzahlung kündigen, die zusätzlich angefallenen Kosten werden aber weiter gefordert.

Bieten Sie hingegen zu niedrige Raten an, führt es dazu, dass Sie „ewig“ abzahlen müssen. Das ist insbesondere der Fall, wenn die hinzukommenden Zinsen für die Ratenzahlung höher sind als Ihre eigentliche Rate.

Sinnvoll ist es, wenn Sie zunächst ermitteln, welche Rate Sie sich maximal pro Monat leisten können und davon einen Abschlag vornehmen. So haben Sie Puffer für Eventualitäten. Sollten Sie unerwartet mehr Geld zur Verfügung haben, können Sie zusätzlich Sonderzahlungen leisten, um die Schulden schneller zu tilgen. Das Inkassounternehmen darf Ihnen deshalb nicht die Ratenzahlung verweigern.

Keine Restschuldversicherung zur Ratenzahlung

Zur Bezahlung von Schulden sollten Sie möglichst nicht den Dispo-Kredit auf Ihrem Girokonto benutzen. Hier sind die Zinsen besonders hoch und Ihre Verschuldung steigt noch schneller an. Wenn möglich, sollten Sie mit Ihrer Bank bzw. Sparkasse sprechen, um auf einen normalen Kredit umzuschulden.

Bitte achten Sie dabei darauf, dass Sie keine sogenannte Restschuldversicherung abschließen. Diese treiben die Kosten enorm in die Höhe und bringen in der Praxis kaum einen Vorteil. Diese Versicherungen tauchen zum Beispiel auch unter den Namen „Ratenschutzversicherung“ oder „Kreditlebensversicherung“ auf.

Schritt 3

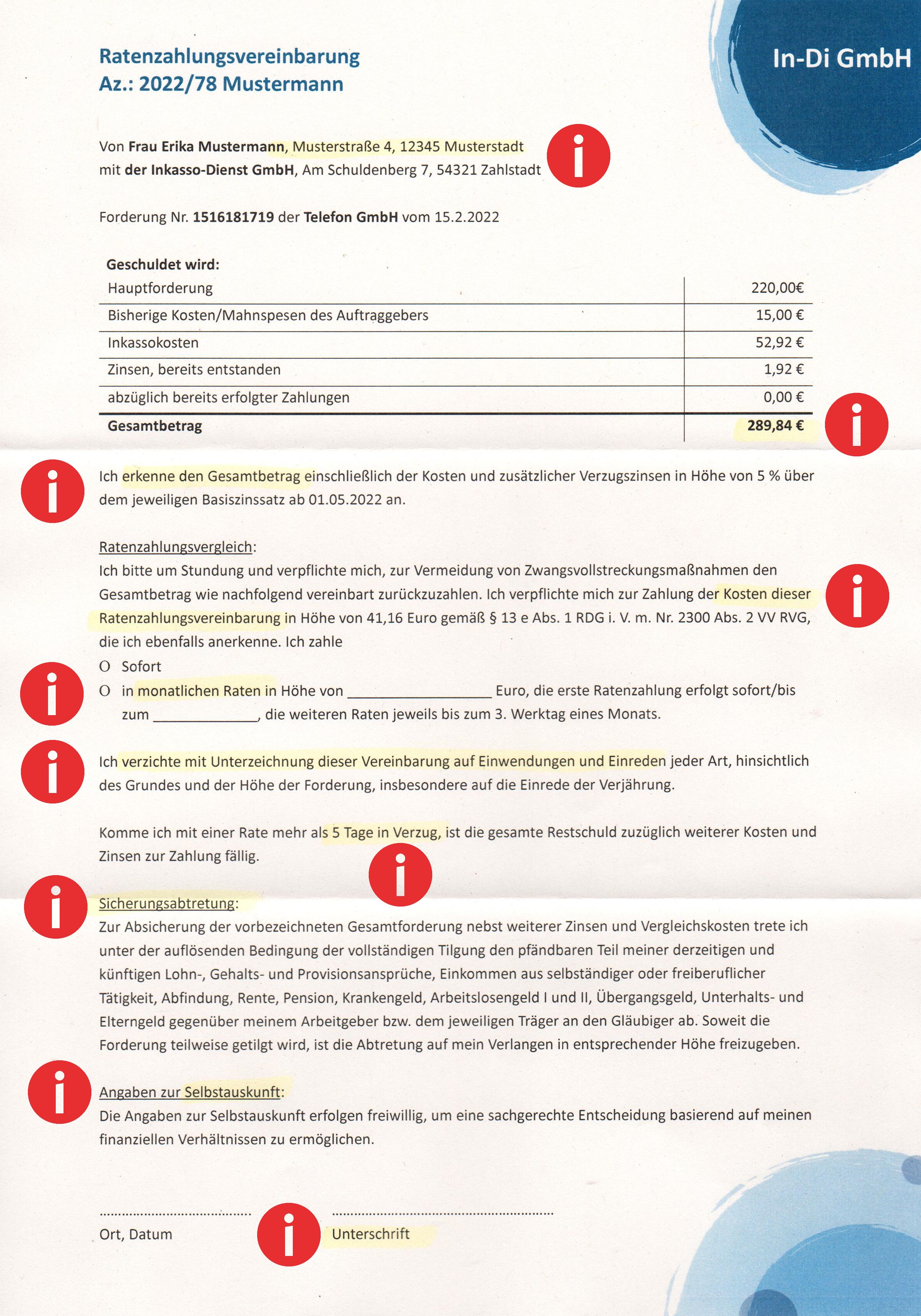

Achten Sie bei Ratenzahlungsvereinbarungen auf nachteilige Formulierungen und streichen Sie diese

Manche Ratenzahlungsvereinbarungen enthalten die Formulierung, dass sich das Inkassounternehmen die „einseitige Anpassung der Ratenhöhe“ vorbehält. Streichen Sie diesen Passus durch, da das Inkassounternehmen sonst beliebige Raten von Ihnen verlangen könnte.

Ebenso findet man immer wieder Formulierungen in den Vereinbarungen, die besagen, dass Sie Ihre Lohn- oder Rentenansprüche abtreten sollen. Sie sind nicht verpflichtet, eine Abtretung zu akzeptieren. Sie sollten daher auch diese Passagen wegstreichen.